Nachdem sich der erste Teil dieser Serie mit den Grundfragen der Vermächtnisgestaltung beschäftigt, wird der zweite Teil Detailfragen behandeln.

„Vermächtnisse richtig gestalten, Teil 2“ weiterlesenVerpachtung für Freiflächen-PV — Typische Fragen bei der Vertragsgestaltung Teil 1

Für viele Landwirte und Eigentümer von unbebauten Flächen im Außenbereich stellt sich die Frage der renditestärksten Nutzung des Grundbesitzes. Mit einer Verpachtung der Flächen an Landwirte lassen sich häufig nur bescheidene Pachterträge von 300–800 € pro Jahr und Hektar erzielen. Verführerisch erscheinen im Vergleich hierzu die Erlöse von 3000–4000 € plus 6–10% Umsatzbeteiligung, die aus einer Verpachtung für Freiflächen-PV und Batteriespeicher erzielbar sind. Die Chancen und Risiken solcher Pachtverträge aus rechtlicher Sicht lesen Sie hier:

„Verpachtung für Freiflächen-PV — Typische Fragen bei der Vertragsgestaltung Teil 1“ weiterlesenVermächtnisse richtig gestalten, Teil 1

“Ich vermache meiner Tochter meinen gesamten Besitz”. In Testamenten ist dies eine häufig gelesene Formulierung, rechtlich leider völlig falsch und auslegungsbedürftig. Hier erfahren Sie, wie Sie ein Vermächtnis korrekt formulieren.

„Vermächtnisse richtig gestalten, Teil 1“ weiterlesenSteuerfallen bei der Auseinandersetzung der Erbengemeinschaft

Die meisten Erbengemeinschaften entstehen ohne Mitwirkung oder Einverständnis der Miterben. Entsprechend sind die meisten Erbengemeinschaften auf baldige Auseinandersetzung angelegt. Dies ist auch empfehlenswert um eine unkontrollierte Vergrößerung der Erbengemeinschaft durch Nachversterben von Miterben zu vermeiden. Lesen Sie in diesem Beitrag, welche Steuerfallen bei der Auseinandersetzung drohen und wie Sie diese vermeiden.

„Steuerfallen bei der Auseinandersetzung der Erbengemeinschaft“ weiterlesenVermeiden Sie diese fünf Fehler bei Ihrer Hofübergabe

Die Übergabe eines land- und forstwirtschaftlichen Betriebes vereint nicht nur die Tätigkeitsfelder der Immobilien- mit der Betriebsübergabe, sondern weist eine Reihe weiterer Sonderprobleme auf, die in der täglichen Beratungspraxis besondere Aufmerksamkeit des Rechtsanwalts erfordern. Die fünf häufigsten Fehler sind der Gegenstand dieses Beitrags.

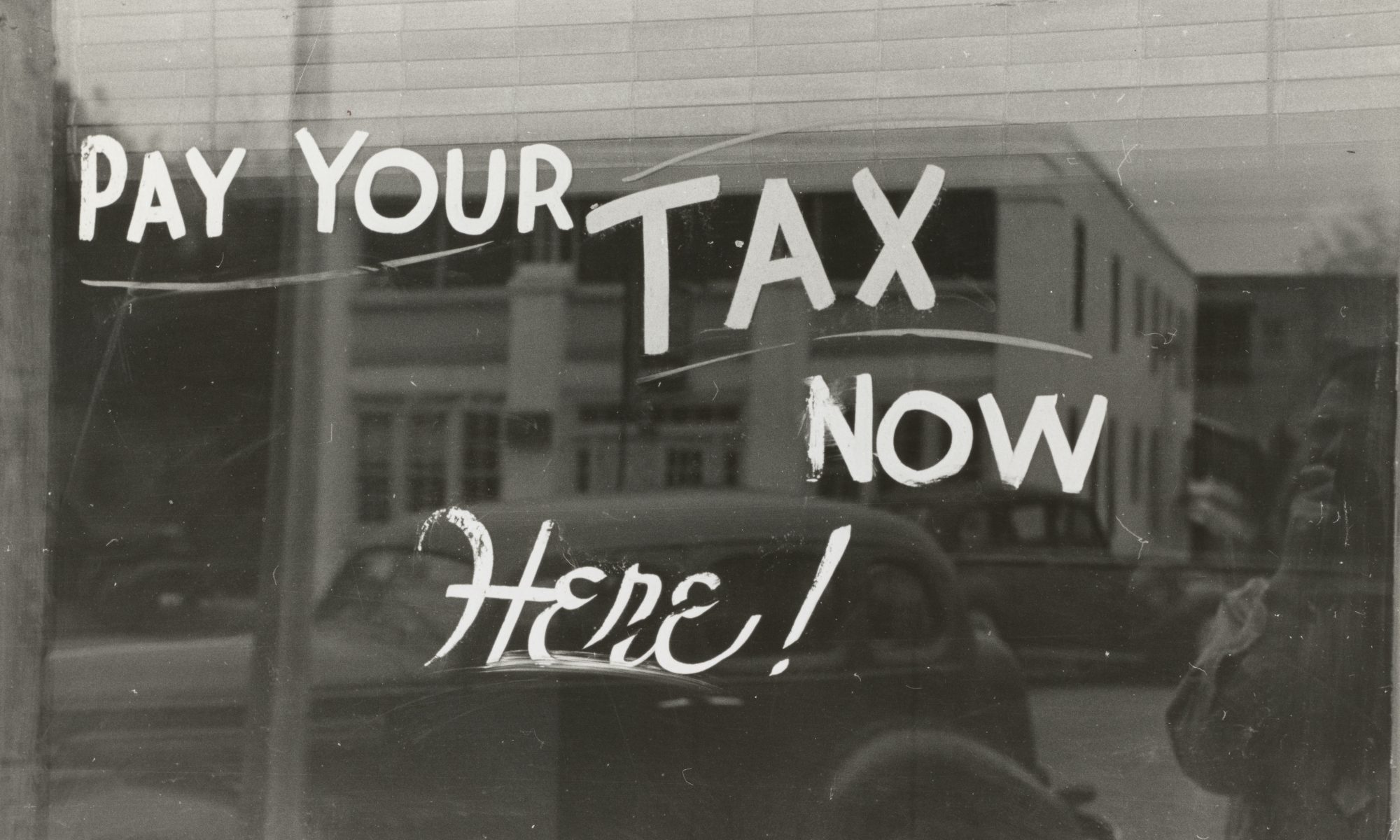

„Vermeiden Sie diese fünf Fehler bei Ihrer Hofübergabe“ weiterlesenBundestag beschließt indirekte Steuererhöhung bei Erbschafts- und Schenkungsteuer zum Jahreswechsel

Der Bundestag hat am 02.12.2022 das Jahressteuergesetz beschlossen. Stimmt auch noch der Bundesrat zu, werden die Änderungen spätestens zum Jahreswechsel wirksam werden. Teil des Pakets ist eine Änderung zum Bewertungsgesetz. Diese Änderung der sog. Sachwert- und Ertragswertverfahren zur Immobilienbewertung wird insbesondere bei Immobilien in ländlichen Gegenden zu einer erheblichen Erhöhung der Erbschafts- und Schenkungsteuer durch die Hintertür höherer Immobilienbewertungen führen. Waren bislang Immobilien, die nach einem dieser beiden Verfahren zu bewerten waren, regelmäßig 30–50% steuerlich unter dem Marktwert zu bewerten, ändert sich dies nunmehr spätestens zum Jahreswechsel.

„Bundestag beschließt indirekte Steuererhöhung bei Erbschafts- und Schenkungsteuer zum Jahreswechsel“ weiterlesenDie Vererbung von Krypowährungen und NFTs

Die Vermögensnachfolge in den digitalen Nachlass stellt Rechtsanwender, Gerichte und das Finanzamt vor neue Herausforderungen und dem unbedarften Erblasser viele Fallen bei der Verteilung seiner Vermögensgegenstände. Nachfolgende Hinweise sind bei der Planung der Vermögensnachfolge in den digitalen Nachlass deshalb unbedingt zu beachten.

„Die Vererbung von Krypowährungen und NFTs“ weiterlesenDie latente Ertragsteuerlast in Erb- und Familienrecht

Sowohl im Erbrecht beim Pflichtteilsstreit sowie der Auseinandersetzung der Erbengemeinschaft wie auch im Familienrecht beim Zugewinnausgleich stellt sich regelmäßig die Frage nach der Bewertung von Vermögensgegenständen. Latente Ertragsteuern haben ganz erheblichen Einfluss auf die Bewertung und das wirtschaftliche Ergebnis der Auseinandersetzung und dürfen deshalb keinesfalls ignoriert werden.

„Die latente Ertragsteuerlast in Erb- und Familienrecht“ weiterlesenWas tun, wenn die Schenkungs-/Erbschaftsteuerfreibeträge nicht ausreichen?

Laut statistischem Bundesamt wurden im Jahr 2021 insgesamt 11,1 Milliarden Euro Erbschafts- und Schenkungsteuer erhoben und damit 30% mehr als im Vorjahr. In Zeiten rekordverdächtiger Immobilienpreise, nach wie vor hohen Aktienkursen und einer alternden Gesellschaft sind Schenkungs- und Erbschaftsteuer damit endgültig auch beim Durchschnittsbürger angekommen. Welche Mittel bestehen zur steueroptimierten Vermögensnachfolge?

„Was tun, wenn die Schenkungs-/Erbschaftsteuerfreibeträge nicht ausreichen?“ weiterlesenTeilungsversteigerungen — 6 Mythen und Wahrheiten

Um Teilungsversteigerungen kursieren viele Halbwahrheiten und Falschinformationen. Aber sind Teilungsversteigerungen wirklich eine valide Alternative zum Verkauf einer Immobilie oder nur das letzte, verzweifelte Mittel um eine völlig zerstrittene Gemeinschaft auseinanderzusetzen?

„Teilungsversteigerungen — 6 Mythen und Wahrheiten“ weiterlesen